Le triangolazioni e l’imposta sul valore aggiunto

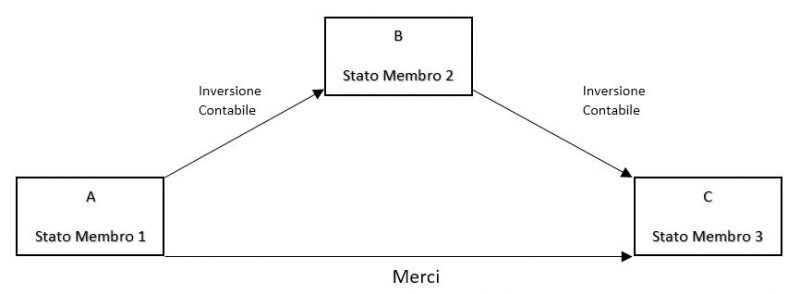

TRIANGOLAZIONE COMUNITARIA

Le triangolazioni comunitarie sono operazioni che coinvolgono tre soggetti economici diversi ed operanti in differenti Stati Membri.

Tali operazioni hanno per oggetto trasferimenti di proprietà di beni, per i quali, si realizza un’unica movimentazione fisica.

Gli elementi essenziali sono quindi i seguenti:

- Presenza di tre differenti soggetti passivi VAT residenti in diversi paesi dell’Unione Europea;

- Presenza di due distinti contratti di compravendita;

- Presenza di una singola movimentazione di beni.

L’operatore A che risiede in un paese membro dell’Unione Europea vende delle merci all’operatore B, residente in un altro stato membro.

Quest’ultimo conferisce incarico ad A di consegnare le merci direttamente al suo cliente C, a sua volta residente in un altro paese dell’Unione, ma differente rispetto a quelli degli operatori A e B.

Le merci, quindi, sono trasportate direttamente da A a C.

Ruolo fondamentale è dato al trasporto delle merci; potrebbero verificarsi due situazioni:

SITUAZIONE 1

Il trasporto delle merci è eseguito da A o B ed A è colui che fornisce la merce.

In questo caso l’operazione di compravendita tra A e B si definisce cessione con trasporto.

Inoltre, tale operazione si configura come uno scambio comunitario e le merci sono trasportate fuori dallo Stato Membro 1. Per tale motivo lo scambio tra B ed A non è soggetto ad imposizione VAT.

Gli scambi che intervengono tra B e C, d’altra parte, sono cessioni comunitarie senza trasporto ed anch’esse non imponibili VAT.

A emetterà una fattura nei confronti di B senza VAT ed indicherà il valore dell’operazione e il numero VAT di B nel proprio modello EC Sales list ed Intrastat.

B emetterà una fattura verso C senza VAT indicando la seguente dicitura “VAT Semplification Invoice”. B dovrà inserire l’ammontare della fattura emessa nei confronti di C nel modello EC Sales list ed Intrastat, evidenziando il numero VAT di C ed includendo il codice “T” che indica appunto la triangolazione.

C deve indicare il suo acquisto da B nel suo VAT Return mediante il meccanismo del Reverse Charge.

SITUAZIONE 2:

In questa seconda situazione il trasporto delle merci è fatto ed organizzato da C o B, mentre C è l’acquirente.

Si avrà una cessione senza trasporto tra A e B, che dovrà quindi essere considerata come uno scambio domestico di A all’interno dello Stato Membro 1. Per tale motivo A emetterà una fattura con VAT nei confronti di B.

Tra B e C avremo, invece, una cessione con trasporto di merci dirette ad A e per questo motivo la fattura sarà esente da VAT.

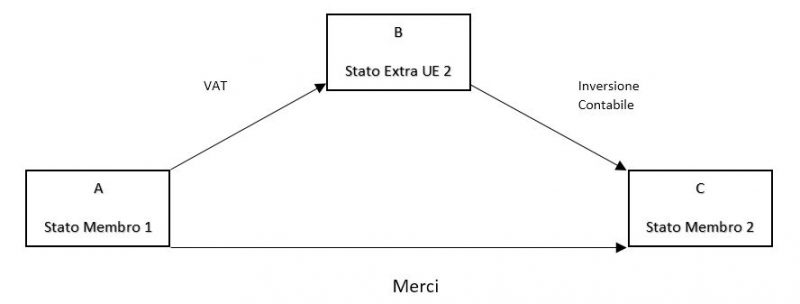

TRIANGOLAZIONE UE/EXTRA UE:

Un soggetto economico opera in un paese esterno all’Unione Europea, mentre gli altri due sono comunitari.

Supponiamo che l’operatore B risieda in un paese che non fa parte dell’Unione Europea.

L’operatore A spedisce, per conto del suo cliente extra comunitario B, a C che risiede in un paese membro dell’Unione Europea.

A fattura al suo cliente B, ma tale operazione non si configura come una cessione intra-comunitaria in quanto, anche se A spedisce la merce in un altro Stato Membro, il cliente B non è soggetto VAT comunitario e non si può pertanto applicare il metodo dell’inversione contabile.

Inoltre A, pur fatturando ad un soggetto Extra UE non può considerare tale operazione come un’esportazione poiché’ la merce non esce dal territorio comunitario.

La cessione si concretizza come un’operazione interna ed A dovrà emettere fattura con VAT nei confronti di B.

D’altra parte B sta facendo un acquisto intracomunitario nello Stato membro 2. Se C è un soggetto passivo VAT la fornitura da B a C è una cessione intracomunitaria e va applicata l’inversione contabile della VAT.

Marina d’Angerio

Dottore commercialista e Chartered Accountant

0 Comments

You can be the first one to leave a comment.